关于创投行业税负,国税总局究竟说了什么?

2018年8月30日,国税总局进行2018年第三季度税收政策解读。

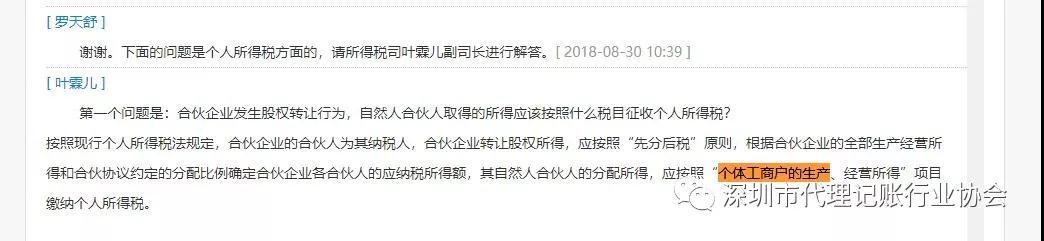

期间,国税总局所得税司副司长叶霖儿回答了一个有关自然人在合伙企业股权转让行为中所得适用税率的问题。

随后,创投行业关于“税负暴增“的担忧开始刷屏,有人称其为行业“至暗时刻”。

私募股权投资行业税负真的要增加?

至少,目前还没有定论。相反,在今天的税收政策解读中强调,针对创业投资企业和天使投资个人的税收优惠范围扩大还会在全国推广。

国税总局究竟说了什么?

图片来源:国家税务总局网站

引起业界关注的核心问题是合伙企业发生股权转让行为,自然人合伙人取得的所得应该按照什么税目征收个人所得税?

8月30日,叶霖儿在回答有关问题时表示:

按照现行个人所得税法规定,合伙企业的合伙人为其纳税人,合伙企业转让股权所得,应按照“先分后税”原则,根据合伙企业的全部生产经营所得和合伙协议约定的分配比例确定合伙企业各合伙人的应纳税所得额,其自然人合伙人的分配所得,应按照“个体工商户的生产、经营所得”项目缴纳个人所得税。

目前,“个体工商户生产经营所得”项目使用5%-35%的超额累进税率征税。其中,应纳税所得额超过10万元以上的级进税率是35%。由于目前私募股权投资基金管理规模动辄亿元,退出后LP分到10万以上收入是常态。

这一调整的背景是国家税务总局稽查局在2018年股权转让稽查工作中发现,有些地方政府为发展地方经济,引进投资类企业,自行规定投资类合伙企业的自然人合伙人,按照“利息、姑息、红利所得”或“财产转让所得“项目按照20%征收个人所得税。

从20%到35%,这也是“创投基金税负暴增”一说的来源。

[page]

真的要给合伙人增税?

围绕合伙制私募股权投资基金的税收争议存在已久。根本的原因是地方税务的优惠政策并未在全国层面上有纳税管理文件支持。国税地税合并的大背景下,此类操作无法可依,可能会被要求整改。

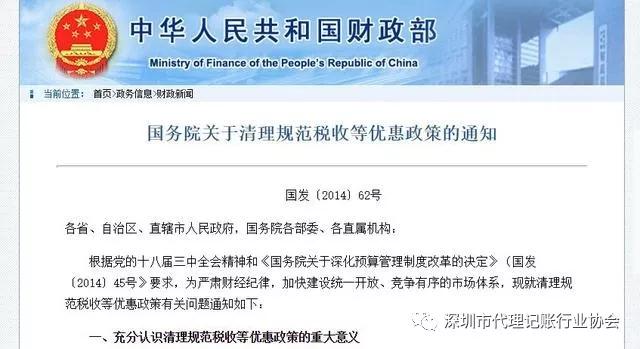

2014年,国务院就曾发布《关于清理规范税收等优惠政策的通知》(国发[2014]62号文件),要求调整规范税收优惠政策。

部分地方随后一度调整合伙制股权投资基金所得税优惠政策,将相关税率从20%调整为5%-35%。

例如深圳市地方税务局在2015年2月发布《关于合伙制股权投资基金企业停止执行地方性所得税优惠政策的温馨提示》调整相关税率。当时创投基金业内反响激烈。

几个月后,李总理提出“要用政府税收减法,换取‘双创’新动能加法”。 随之,国务院发布《关于税收等优惠政策相关事项的通知》(国发[2015]25号文),更大范围内的税率调整暂停。

2018年这一次,国税总局并没有发布公开通知文件,地方现有的税收文件也并没有宣布废止。即使调整,远未落地。

创投税收优惠范围扩大

在8月30日的政策解读中,国税总局用更大篇幅强调了创业投资企业和天使投资个人的个人所得税优惠政策范围扩大。

2017年,财政部、税务总局下发《关于创业投资企业和天使投资个人有关税收试点政策的通知》(财税〔2017〕38号),规定对包括京津冀、上海、广东、安徽、四川、武汉、西安、沈阳和苏州工业园区等“8+1”试点地区实施创业投资企业和天使投资个人税收试点政策。

2018年4月25日,国常会决定将创业投资企业和天使投资个人税收试点政策推广到全国实施。规定自2018年7月1日起,在全国范围内,全面实施创业投资企业和天使投资个人税收优惠政策。

合伙创投企业的个人合伙人:有限合伙制创业投资企业采取股权投资方式直接投资于初创科技型企业满2年的,该合伙创投企业的个人合伙人可以按照对初创科技型企业投资额的70%抵扣个人合伙人从合伙创投企业分得的经营所得;当年不足抵扣的,可以在以后纳税年度结转抵扣。

天使投资个人:天使投资个人采取股权投资方式直接投资于初创科技型企业满2年的,可以按照投资额的70%抵扣转让该初创科技型企业股权取得的应纳税所得额;当期不足抵扣的,可以在以后取得转让该初创科技型企业股权的应纳税所得额时结转抵扣。

其中,天使投资个人投资于多个初创科技型企业的,对其中办理注销清算的初创科技型企业,天使投资个人对其投资额的70%尚未抵扣完的,可自注销清算之日起36个月内抵扣天使投资个人转让其他初创科技型企业股权取得的应纳税所得额。

举例说明

某合伙创投企业2016年9月1日投资于A初创科技型企业500万元,截至2018年9月1日,该投资符合投资抵扣税收优惠相关条件(假设无其他符合投资抵扣税收优惠的投资)。张某是该合伙创投企业的个人合伙人,2018年12月31日,张某对该合伙创投企业实缴出资300万元,占全部合伙人实缴出资比例的5%。该合伙创投企业2018年度实现经营所得200万元,对张某的分配比例为3%。

张某2018年度实际抵扣投资额是多少?

该合伙创投企业截至2018年末,符合投资抵扣条件的投资共500万元,可抵扣投资额=500万元×70%=350万元。

张某对合伙创投企业的出资比例为5%,则张某可抵扣投资额=350万元×5%=17.5万元。

2018年度张某自合伙创投企业分得的经营所得=200万元×3%=6万元<17.5万元

因此,张某2018年实际抵扣投资额为6万元(当年应纳税经营所得额为0),还有11.5万元(17.5万元-6万元)结转以后年度抵扣。

[page]

(电话):0755-86108855 (传真):

(电话):0755-86108855 (传真):

广东省深圳市龙华区民治街道融创智汇大厦A栋811

广东省深圳市龙华区民治街道融创智汇大厦A栋811 15814406072

15814406072 QQ:3158966116

QQ:3158966116 微信号:dljzxh

微信号:dljzxh